इनकम टैक्स फ़ाइल (Income Tax Filing) के लिए सम्बन्धित सभी दस्तावेज एकत्र करने के बाद अगले कदम टैक्स कटौती बचाने के लिए कुल आय का पता लगाना होता है. इनकम टैक्स के नियमों के अनुसार ग्रॉस सैलरी (Gross Salary) पांच भागों में बंटी होती है. इसमें सैलरी, हाउस प्रॉपर्टी, बिजनेस के मुनाफे से आय, प्रोफेशन और अन्य साधनों से आय को शामिल किया गया है. आय का साधन पहचनाते हुए आपको वित्तीय वर्ष 2019-20 के लिए आयकर भरना होगा. आपकी 2019-20 वित्त वर्ष की गणना के लिए कुछ बातें यहां बताई गई है.

हेड सैलरी के अंतर्गत आय

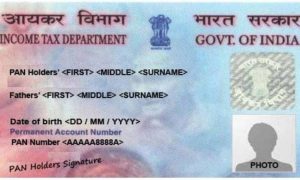

इसमें आपको सालाना आय के बारे में कम्पनी से मिले फॉर्म 16 द्वारा पता चलता है कि आपका टैक्स कटा है या नहीं. इसमें टोटल सैलरी पर कितने प्रतिशत टैक्स लगेगा इसके बारे में बताया होता है और कितना टैक्स कटा यह भी जानकारी मिलती है. कर छूट के लिए करदाता को अपने कुछ इन्वेस्टमेंट दस्तावेज जमा कराने होते हैं. हाउस रेंट, स्टैंडर्ड डीडक्शन, लीव या ट्रैवल भत्ता पर टैक्स छूट मिलती है. हाउस रेंट एक साल में एक लाख से ऊपर जाता है, तो टैक्स बचत के लिए आपको मकान मालिक का पेन कार्ड ऑफिस में देना होगा. 50 हजार रूपये के स्टैंडर्ड डिडक्शन के लिए किसी दस्तावेज की जरुरत नहीं होगी. अगर आपको अपने ऑफिस से फॉर्म सोलह नहीं मिला है, तो टैक्स कटौती के बारे में सैलरी स्लिप से पता चल जाएगा.

हाउस प्रॉपर्टी से आय

आपने अपने घर को किराये पर दिया है तो उस आय को इसके अंतर्गत दिखाना होता है. अगर किसी के पास एक घर है जिसमें वह खुद रहते हैं तो आय जीरो होगी. इसके अलावा किसी घर का लोन चल रहा है तो उसके ब्याज को लेकर दो लाख रूपये तक की कटौती के लिए क्लेम किया जा सकता है. दो या तीन घर में अगर खुद ही रहते हैं तो उन पर टैक्स नहीं लगता. यह व्यवस्था 2019-20 के वित्त वर्ष से लागू हुई है.

हाउस आय पर टैक्स गणना ऐसे होगी.

1. अपेक्षित किराये और नगरपालिका मूल्यांकन की तुलना करें और दोनों का उच्च मूल्य लें. इसे अपेक्षित किराया कहा गया है.

2. वास्तविक किराये को अपेक्षित मूल्य से तुलना करें और जो इसमें उच्च होगा वह वार्षिक ग्रोस वैल्यू मानी जाएगी.

3. ग्रॉस एन्युअल वैल्यू के दौरान नगरपालिका करों में कटौती करके शुद्ध वार्षिक मूल्य की गणना करें.

4. वार्षिक मूल्य से तीस फीसदी घर के रखरखाव के लिए काट दें और इसमें कागज़ दिखाने की जरूरत नहीं होती. लोन में ब्याज दिया है, तो काट दें. इसके बाद जो राशि आती है, वह प्रोपर्टी से आय होती है जो सकारात्मक और नकारात्मक दोनों हो सकती है.

बिजनेस के मुनाफे से प्राप्त आय

सम्पत्ति जैसे कि घर, म्यूचुअल फंड आदि की बिक्री से प्राप्त आय पर टैक्स होता है, इसमें यह भी देखा जाता है कि व्यक्ति ने कितने समय तक इन सम्पत्तियों को बेचा है. शॉर्ट टर्म और लॉन्ग टर्म दो प्रकार के कैपिटल गेन्स होते हैं. इक्विटी ओरिएंटेड म्यूचुअल फंड और इक्विटी शेयर को अगर एक साल से ज्यादा समय तक रखा जाता है तो यह LTCG के तहत आता है बिना सूचीकरण के इसमें 10 प्रतिशत टैक्स कटता है. अगर एक साल से पहले बेच दिए जाते हैं तो STCG के तहत 15 प्रतिशत कटौती होती है. म्यूचुअल फंड का टैक्स इक्विटी फंड से अलग होता है.

प्रॉपर्टी आय

अगर किसी घर को खरीदने के दो साल बाद बेच दिया जाता है, तो यह LTCG के तहत आएगा. बेनिफिट का आकलन करने के बाद 20.8 प्रतिशत टैक्स कटेगा. दो साल से पहले बेचने पर STCG लगेगा और टैक्स स्लैब के अनुसार कटौती होगी.

बिजनेस और प्रोफेशन आय

वकील या अन्य इस प्रकार के प्रोफेशनल व्यक्तियों को अपने मुनाफे को दिखाना होता है. इसके अलावा स्टॉक मार्केट के ट्रांजेक्शन भी दिखाने होते हैं. इसमें कैश सिस्टम और एक्रुअल सिस्टम से टैक्स काउंट होता है. कैश सिस्टम में खर्चों का भुगतान कब हुआ और कब उन्हें मुनाफा प्राप्त हुआ आदि आता है. एक्रुअल सिस्टम में वे ड्यू होते हैं, भुगतान हुआ या नहीं हुआ इससे मतलब नहीं होता है.

अन्य आय के साधन

ऊपर के चारों साधनों में नहीं दिखाई गई आई इसमें आती है. बचत खाते से ब्याज, सावधि जमा, फिक्स्ड डिपोजिट, डिवाइडेड इनकम, कमिशन इनकम आदि इसके अंतर्गत आती है.